- #1

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Одной из наиболее популярных аналогий, нацеленных на упрощение понимания основной цели Биткоина, является заявление “Биткоин — это золото 2.0”. Но насколько оно корректно?

Сама аналогия, похоже, тянется своими корнями к посту самого Сатоши на популярном форуме bitcointalk.org:

Но само использование понятия “Золото 2.0” в отношении Биткоина далеко не так корректно, как может показаться на первый взгляд. Золото не было первоначальной версией Биткоина, а сам Биткоин не основан исключительно на “денежной модели” золота; он впитал многие свойства, присущие самым долгоигравшим деньгам в истории человечества, но он не только улучшил каждое из этих свойств, но и добавил ряд собственных функций, жизненно необходимых товару, соревнующемуся за звание лучших денег будущего. Без таких свойств, как программируемость (смарт-контракты), мгновенные микроплатежи (об этом чуть позже), распределенное владение без необходимости доверия третьей стороне (мультисиг), в современном обществе деньгами не стать.

“Государственные и корпоративные экономисты высмеивают тот факт, что Биткоин нестабилен, как будто вы можете превратить то, чего не было вчера, в стабильную форму денег сегодня за одну ночь … Это — совершенно нелепо” — Виджай Бояпати в интервью SLP.

Биткоин упрекают во множестве экономических, социальных и экологических грехов, но споры на эти темы лежат далеко за рамками темы данной статьи, тем более, что все эти мифы давно были развенчаны, а контраргументы представлены на сайте 21ideas.org. Остановлюсь лишь на одном, самом распространенном заблуждении —

Этот тренд будет продолжаться до тех пор, пока не наступит полномасштабная гипербиткоинизация, когда каждый житель планеты Земля будет использовать Биткоин, а каждый товар, каждая услуга будут оценены в биткоинах, а точнее в сатах (1 биткоин = 100 млн. сат./сатоши) — абсолютно все, разделенное на 21 миллион. К тому моменту соотношение спроса и предложения достигнет эквилибриума и ценность Биткоина будет походить на горизонтальную линию, незначительно растущую в силу создания новых товаров производственного назначения, ведь они будут привносить дополнительную ценность в ту экономику будущего, в полной мере обеспеченную монетарной системой Биткоина. Помимо этого, будь то в силу небрежности или незнания, пользователи будут продолжать терять доступ к монетам. Мы вряд ли будем часто слышать о тысячах потерянных биткоинов, как это происходило еще пару лет назад, но потери не прекратятся полностью. Это также будет положительно влиять на цену биткоина, повышая редкость каждой монеты — чем меньше биткоинов, тем ценнее каждая отдельная монета.

Тем не менее все в нашей Вселенной циклично и появляющаяся время от времени экономическая турбулентность никуда не денется и будет продолжать вызывать всплески волатильности на свободных рынках, обеспеченных Биткоином. Улучшение, предоставляемое нам твердыми деньгами заключается именно в невозможности “напечатать больше” биткоинов, спасти зомби-корпорации на грани банкротства в одно нажатие клавиши, не жертвуя соответствующим количество ресурсов (энергии). На коротких дистанциях это может показаться негативным свойством, но заглянув в экономическую историю можно заметить, что выход из кризиса 1920-1921 гг. (да, был и такой, не зря его называют “забытым кризисом”) не только занял всего лишь чуть больше двух лет, но и сопровождался куда менее значительным падением экономических показателей.

Одной из наиболее популярных аналогий, нацеленных на упрощение понимания основной цели Биткоина, является заявление “Биткоин — это золото 2.0”. Но насколько оно корректно?

Сама аналогия, похоже, тянется своими корнями к посту самого Сатоши на популярном форуме bitcointalk.org:

Сатоши не зря упомянул именно металл, не обладающий какими-либо базовыми качествами, придающими ему дополнительную ценность (в случае с золотом, например, после отказа от него в качестве средства обмена и единицы измерения, металл остался ценным в том числе благодаря его использованию в ювелирных изделиях и промышленности). Ценность Биткоина заключается именно в сохранении и передаче ценности по каналам связи. И несмотря на то, что многие считают этот факт недостатком Биткоина, это на самом деле является его преимуществом — мы знаем, что вся ценность, отраженная в стоимости каждой монеты, основана ни на чем ином, как на соотношении спроса на биткоины к их предложению в качестве денежной единицы. Ограниченная эмиссия (всего будет создан лишь 21 миллион монет), навечно высеченная в коде Биткоина, обеспечивает невозможность манипулирования денежной массой, и мы можем убедиться, что цена биткоина не основана на чьем-либо обещании или угрозе, а продиктована свободным рынком. Именно в этом контексте Биткоин часто сравнивают с золотом, а в силу ряда функций, выполняемых Биткоином на порядок лучше, чем это способно сделать золото, появился суффикс “2.0”.“В качестве мыслительного эксперимента представьте, что существует базовый металл, столь же редкий, как золото, но со следующими свойствами: скучный серый цвет, плохая проводимость электричества, низкий уровень прочности [..], бесполезный для каких-либо практических или декоративных целей .. но он обладает одним особенным, магическим свойством: его можно передавать по каналам связи”

Но само использование понятия “Золото 2.0” в отношении Биткоина далеко не так корректно, как может показаться на первый взгляд. Золото не было первоначальной версией Биткоина, а сам Биткоин не основан исключительно на “денежной модели” золота; он впитал многие свойства, присущие самым долгоигравшим деньгам в истории человечества, но он не только улучшил каждое из этих свойств, но и добавил ряд собственных функций, жизненно необходимых товару, соревнующемуся за звание лучших денег будущего. Без таких свойств, как программируемость (смарт-контракты), мгновенные микроплатежи (об этом чуть позже), распределенное владение без необходимости доверия третьей стороне (мультисиг), в современном обществе деньгами не стать.

Становление Биткоина

Важным в данном контексте является осознание одного простого факта: твердые деньги, чья денежная масса надежно защищена от манипулирования, не могут появиться из ниоткуда в одночасье. Становление твердых, не требующих разрешения, цензуроустойчивых и безграничных денег — это долгий и постепенный процесс.“Государственные и корпоративные экономисты высмеивают тот факт, что Биткоин нестабилен, как будто вы можете превратить то, чего не было вчера, в стабильную форму денег сегодня за одну ночь … Это — совершенно нелепо” — Виджай Бояпати в интервью SLP.

Биткоин упрекают во множестве экономических, социальных и экологических грехов, но споры на эти темы лежат далеко за рамками темы данной статьи, тем более, что все эти мифы давно были развенчаны, а контраргументы представлены на сайте 21ideas.org. Остановлюсь лишь на одном, самом распространенном заблуждении —

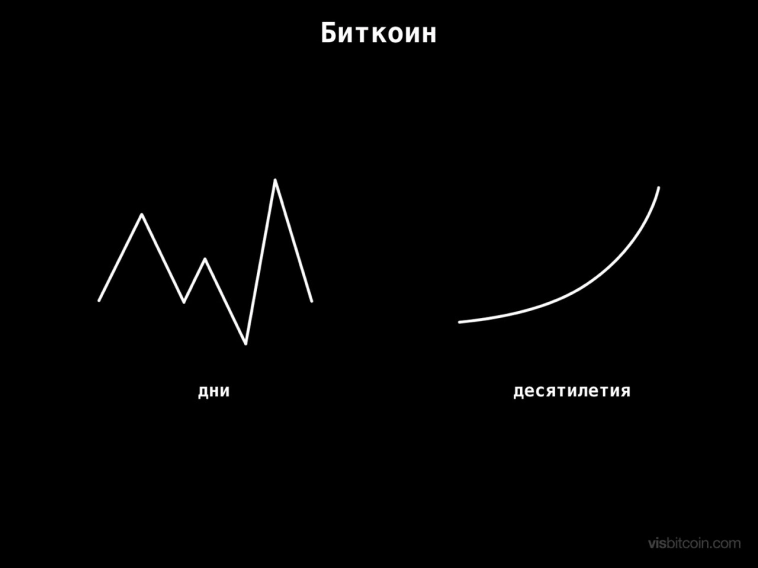

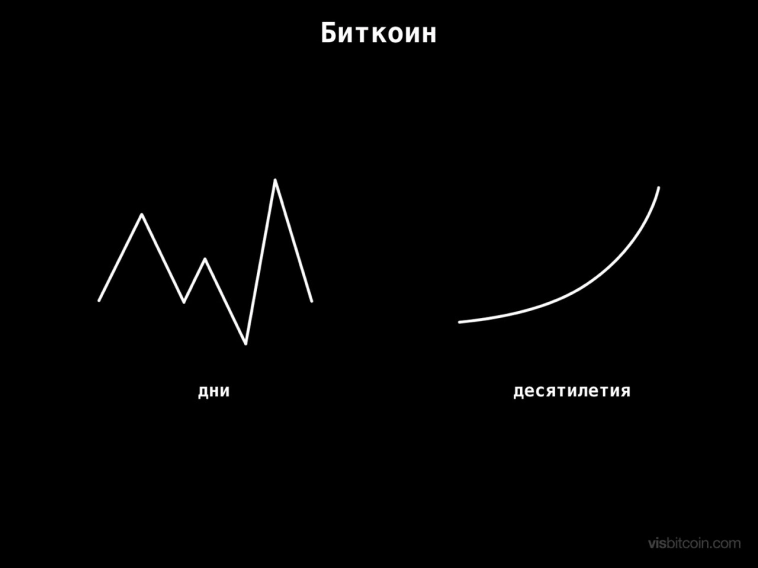

Мой выбор пал именно на этот тезис, потому что само определение денег в рамках традиционной финансовой системы включает в себя пункт под названием “Стоимостная стабильность”. Роковая ошибка данного подхода к пояснению денег заключается в том, что в отличие от фиатных денег, в силу собственной архитектуры и основ, на которых строится и развивается Биткоин, грань между его стоимостью и ценностью стирается. Традиционные же (фиатные) деньги не имеют ценности, как таковые — это просто листы бумаги, а стабильность их стоимости достигается путем манипулирования денежными станками. В результате мы имеем стабильно обесценивающиеся обещания погасить собственные долги перед самим собой в будущем и не забыть про проценты. Биткоин выглядит волатильно на коротких отрезках времени, но сделав шаг назад мы видим стабильность и неудержимое подорожание по отношению к традиционным валютам, товарам и услугам.“Биткоин слишком волатилен, чтобы выступать в качестве средства сбережения”.

Этот тренд будет продолжаться до тех пор, пока не наступит полномасштабная гипербиткоинизация, когда каждый житель планеты Земля будет использовать Биткоин, а каждый товар, каждая услуга будут оценены в биткоинах, а точнее в сатах (1 биткоин = 100 млн. сат./сатоши) — абсолютно все, разделенное на 21 миллион. К тому моменту соотношение спроса и предложения достигнет эквилибриума и ценность Биткоина будет походить на горизонтальную линию, незначительно растущую в силу создания новых товаров производственного назначения, ведь они будут привносить дополнительную ценность в ту экономику будущего, в полной мере обеспеченную монетарной системой Биткоина. Помимо этого, будь то в силу небрежности или незнания, пользователи будут продолжать терять доступ к монетам. Мы вряд ли будем часто слышать о тысячах потерянных биткоинов, как это происходило еще пару лет назад, но потери не прекратятся полностью. Это также будет положительно влиять на цену биткоина, повышая редкость каждой монеты — чем меньше биткоинов, тем ценнее каждая отдельная монета.

Тем не менее все в нашей Вселенной циклично и появляющаяся время от времени экономическая турбулентность никуда не денется и будет продолжать вызывать всплески волатильности на свободных рынках, обеспеченных Биткоином. Улучшение, предоставляемое нам твердыми деньгами заключается именно в невозможности “напечатать больше” биткоинов, спасти зомби-корпорации на грани банкротства в одно нажатие клавиши, не жертвуя соответствующим количество ресурсов (энергии). На коротких дистанциях это может показаться негативным свойством, но заглянув в экономическую историю можно заметить, что выход из кризиса 1920-1921 гг. (да, был и такой, не зря его называют “забытым кризисом”) не только занял всего лишь чуть больше двух лет, но и сопровождался куда менее значительным падением экономических показателей.