- #1

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

A. Мемкоины доминируют на стагнирующем рынке:

В последние месяцы финансовый нигилизм и стагнация определили рынок альткоинов, а мемкоины стали доминирующей силой.

В отсутствие шумихи 2017 и 2021 годов многие розничные инвесторы устремились к таким рискованным активам, как мемкоины, упустив из виду инновации в других секторах.

Сегодня мемкоины привлекают к себе внимание, опережая по популярности ИИ, который был ведущим сектором в начале 2024 года.

B. Почему Мемкоины Доминируют?

Эта тенденция объясняется несколькими факторами:

1. Инвесторы с осторожностью относятся к новым запускам, которые захватывают всю стоимость на частном рынке, не оставляя ничего для вторичных рынков.

2. Американские спотовые криптовалютные ETF перенаправили капитал с CEX, что повлияло на более широкий рынок альткоинов.

3. Альткоин-пространство превратилось в экономику внимания, где яркие сюжеты затмевают практичность и реальные решения.

Эти факторы увеличили разрыв между институциональными активами, такими как BTC/ETH, и остальным рынком, который борется за ликвидность и внимание.

Направленные ликвидные фонды существуют, но их мало, и они неохотно инвестируют в переоцененные и низкокачественные активы.

Ключевые показатели капитала подчеркивают нехватку капитала в 2024 году по сравнению с 2021 годом, что, возможно, объясняет разницу в инновациях и покупке нарратива.

C. Избавление от спекулятивных излишеств: Переход к фундаментальным показателям

Рынок быстро уходит от спекулятивного излишества, и теперь сильные проекты с хорошими фундаментальными показателями приближаются к области недооцененности.

Инвестировать в криптовалюты сложнее, чем в предыдущие циклы, но возможности сохраняются при использовании другой стратегии.

1. Существует две парадигмы: парадигма фундаментальных показателей (долгосрочная стоимость) и парадигма периодических маний (циклы пузырей каждые четыре года).

2. Многие инвесторы ошибочно следуют парадигме периодических маний, фокусируясь на пузырях и пренебрегая фундаментальными показателями.

3. Необходим сдвиг в сторону фундаментальной оценки, подобно тому, как в Кремниевой долине после 2001 года основное внимание уделялось фундаментальным факторам, ведущим к долгосрочному успеху.

D. DePIN: Следующая большая возможность?

Что можно сделать с растущим разрывом на криптовалютном рынке?

Во-первых, мы должны признать, что, хотя будущее криптоиндустрии радужно, повторение пузыря, подобного 2017 или 2021 году, маловероятно.

Это означает, что оценки будут более консервативными, рост - более органичным, а определение стоимости потребует больше усилий.

Помимо институциональных токенов, DePIN (децентрализованные сети физической инфраструктуры) - это высокопотенциальный сектор, основанный на фундаментальных показателях.

DePIN относится к сетям, которые используют блокчейн для децентрализации инфраструктуры реального мира. Их можно разделить на две категории:

1. Сети цифровых ресурсов

2. Сети физических ресурсов

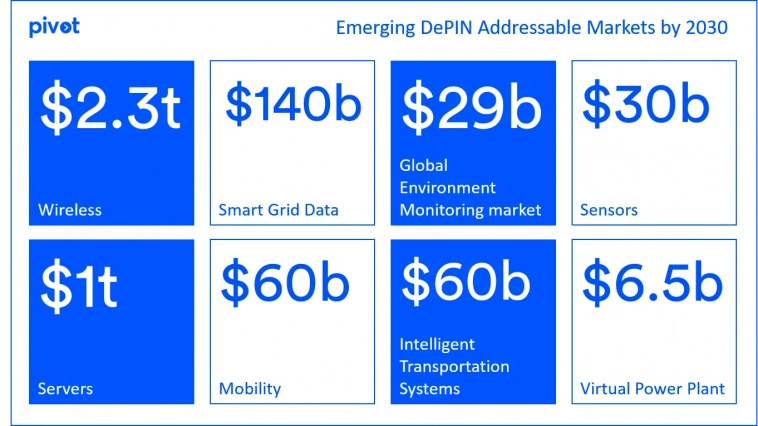

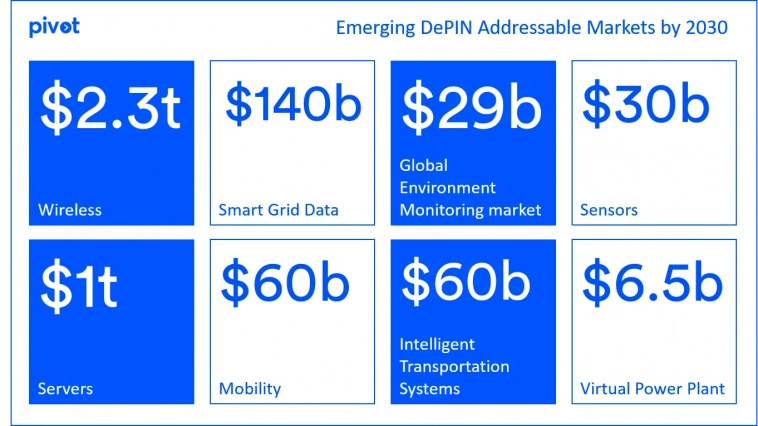

Общий адресный рынок (TAM) для DePIN огромен, а стимулы соответствуют новому фокусу рынка на фундаментальных показателях.

По данным Messari, объем привлечения средств в рамках DePIN вырос на 296 % за год, а общий объем рынка увеличился на 400 % и достиг 20 млрд долларов.

Согласно недавнему отчету Messari, к 2028 году объем рынка DePIN может достичь 3,5 триллиона долларов.

E. Предстоящие проекты DePIN: Ключевые возможности

Ключевые возможности появляются в нескольких нишах:

1. Передовые вычислительные примитивы: Токенизация сетей GPU, слои проверки ИИ, сбор и обмен данными, облачные игры.

2. Робототехника и машины: Приведение устройств, роботов и транспортных средств в блокчейн, при этом ведущую роль играет Peaq Network.

3. Распределенные энергетические ресурсы: Развивающийся подсектор, набирающий обороты, о чем свидетельствуют недавние инвестиции a16z в компанию Daylight.

A. Мемкоины доминируют на стагнирующем рынке:

В последние месяцы финансовый нигилизм и стагнация определили рынок альткоинов, а мемкоины стали доминирующей силой.

В отсутствие шумихи 2017 и 2021 годов многие розничные инвесторы устремились к таким рискованным активам, как мемкоины, упустив из виду инновации в других секторах.

Сегодня мемкоины привлекают к себе внимание, опережая по популярности ИИ, который был ведущим сектором в начале 2024 года.

B. Почему Мемкоины Доминируют?

Эта тенденция объясняется несколькими факторами:

1. Инвесторы с осторожностью относятся к новым запускам, которые захватывают всю стоимость на частном рынке, не оставляя ничего для вторичных рынков.

2. Американские спотовые криптовалютные ETF перенаправили капитал с CEX, что повлияло на более широкий рынок альткоинов.

3. Альткоин-пространство превратилось в экономику внимания, где яркие сюжеты затмевают практичность и реальные решения.

Эти факторы увеличили разрыв между институциональными активами, такими как BTC/ETH, и остальным рынком, который борется за ликвидность и внимание.

Направленные ликвидные фонды существуют, но их мало, и они неохотно инвестируют в переоцененные и низкокачественные активы.

Ключевые показатели капитала подчеркивают нехватку капитала в 2024 году по сравнению с 2021 годом, что, возможно, объясняет разницу в инновациях и покупке нарратива.

C. Избавление от спекулятивных излишеств: Переход к фундаментальным показателям

Рынок быстро уходит от спекулятивного излишества, и теперь сильные проекты с хорошими фундаментальными показателями приближаются к области недооцененности.

Инвестировать в криптовалюты сложнее, чем в предыдущие циклы, но возможности сохраняются при использовании другой стратегии.

1. Существует две парадигмы: парадигма фундаментальных показателей (долгосрочная стоимость) и парадигма периодических маний (циклы пузырей каждые четыре года).

2. Многие инвесторы ошибочно следуют парадигме периодических маний, фокусируясь на пузырях и пренебрегая фундаментальными показателями.

3. Необходим сдвиг в сторону фундаментальной оценки, подобно тому, как в Кремниевой долине после 2001 года основное внимание уделялось фундаментальным факторам, ведущим к долгосрочному успеху.

D. DePIN: Следующая большая возможность?

Что можно сделать с растущим разрывом на криптовалютном рынке?

Во-первых, мы должны признать, что, хотя будущее криптоиндустрии радужно, повторение пузыря, подобного 2017 или 2021 году, маловероятно.

Это означает, что оценки будут более консервативными, рост - более органичным, а определение стоимости потребует больше усилий.

Помимо институциональных токенов, DePIN (децентрализованные сети физической инфраструктуры) - это высокопотенциальный сектор, основанный на фундаментальных показателях.

DePIN относится к сетям, которые используют блокчейн для децентрализации инфраструктуры реального мира. Их можно разделить на две категории:

1. Сети цифровых ресурсов

2. Сети физических ресурсов

Общий адресный рынок (TAM) для DePIN огромен, а стимулы соответствуют новому фокусу рынка на фундаментальных показателях.

По данным Messari, объем привлечения средств в рамках DePIN вырос на 296 % за год, а общий объем рынка увеличился на 400 % и достиг 20 млрд долларов.

Согласно недавнему отчету Messari, к 2028 году объем рынка DePIN может достичь 3,5 триллиона долларов.

E. Предстоящие проекты DePIN: Ключевые возможности

Ключевые возможности появляются в нескольких нишах:

1. Передовые вычислительные примитивы: Токенизация сетей GPU, слои проверки ИИ, сбор и обмен данными, облачные игры.

2. Робототехника и машины: Приведение устройств, роботов и транспортных средств в блокчейн, при этом ведущую роль играет Peaq Network.

3. Распределенные энергетические ресурсы: Развивающийся подсектор, набирающий обороты, о чем свидетельствуют недавние инвестиции a16z в компанию Daylight.