- #1

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

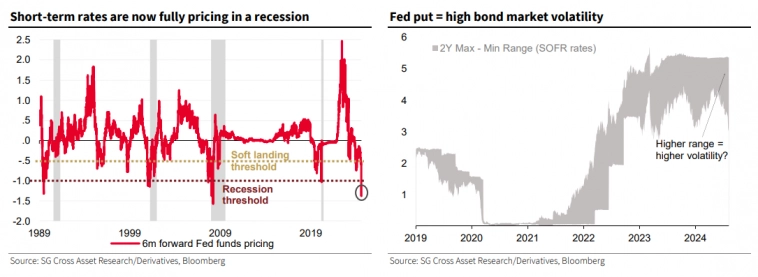

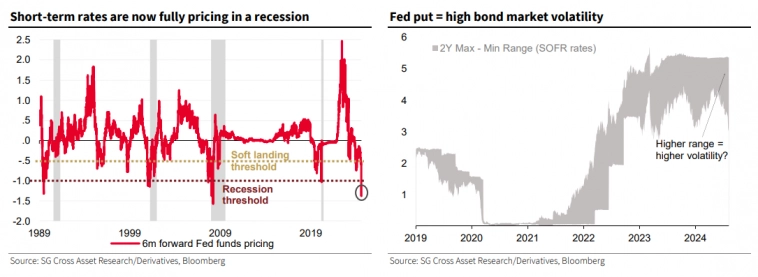

Рынок краткосрочных ставок по-прежнему в полной мере учитывает рецессию (и существует риск разворота позиций, если данные не будут соответствовать).

Одним из наиболее точных индикаторов рецессии в мире краткосрочных ставок, на наш взгляд, является количество снижений ставок, ожидаемых в самом ближайшем будущем (6 месяцев). Для наступления рецессии этот индикатор должен достигнуть 1%, и в прошлую пятницу он достиг порога рецессии. По состоянию на закрытие понедельника рынок ожидал 136 б.п. снижения ставок в течение следующих 6 месяцев, что находится далеко за рецессионным порогом. Несмотря на то, что рыночные оценки с тех пор поутихли, текущее значение в 113 б.п. все еще находится на уровне рецессии. Рынки STIRT не ждут, когда это станет известно, и это очень похоже на перебор, если экономические данные не совпадут с ожиданиями. Коррекция в ценообразовании ставок должна привести к росту волатильности.

Краткосрочные ставки теперь полностью учитывают рецессию.

Даже если рынки ставок окажутся правы и ставки пойдут вниз, волатильность, скорее всего, возрастет/останется высокой, поскольку теперь у ставок есть больше возможностей для движения (см. правый график выше). Спред между максимальной и минимальной ставкой SOFR на ближайшие два года растет, и что бы ни означал пут ФРС для рынков акций, по нашему мнению, он указывает на повышенную волатильность ставок.

VIX выше 65 имеет смысл — если вы считаете, что повторение 1987 года вполне возможно.

Мы ожидали, что волатильность в конечном итоге будет расти, но то, что во время европейской сессии VIX поднялся выше 60, было просто невероятно. Мы признали, что за последние несколько кварталов накопились керри-трейды и короткие позиции по волатильности, а также обратили внимание на риски ликвидности от алгоритмического маркет-мейкинга, но масштаб этого движения все равно шокировал.

Перенос волатильности из Японии в США.

Корреляция между облигациями и акциями снова стала отрицательной, а иена > золота

После длительного периода, когда облигации и акции двигались вместе, мы наконец-то видим, как облигации выступают в роли диверсификаторов во время снижения акций — это говорит о том, что участники рынка гораздо меньше беспокоятся об инфляции и скорее обеспокоены значительным замедлением роста. На прошлой неделе мы обратили внимание на то, что всего за два дня краткосрочные ставки в США перешли от ценообразования на мягкую посадку к ценообразованию на рецессию.

Облигации возвращаются (но не слишком ли рано?).

Последняя особенность распродажи, которую мы хотели бы отметить, — это корреляция между ценой иены и ценой золота. При снижении реальных ставок можно было бы ожидать, что и золото, и доллар упадут (а иена вырастет). Однако по мере того, как индекс VIX начал расти, золото также начало снижаться, в то время как иена продолжала расти. Мы считаем, что такая корреляция возникла из-за разницы в позиционировании по этим двум активам. В то время как золото пользовалось большим спросом, короткие позиции по иене были одной из самых прибыльных сделок в 1П24. Мы ожидаем, что в конечном итоге ценовые тренды сблизятся, когда позиционирование перестанет быть фактором.

Четыре основных вывода из последней распродажи

- Рынок краткосрочных ставок все еще закладывает в цены рецессию (и существует риск разворота позиций, если данные не будут соответствовать).

- VIX выше 65 имеет смысл, если вы считаете, что повторение 1987 года вполне возможно.

- Низкие кредитные спреды против высокой волатильности акций — возможно, ни то, ни другое не совсем верно.

- Корреляция между облигациями и акциями снова стала отрицательной, а иена > золота.

Раскрытие волатильности

Теперь, когда осела пыль после последней распродажи, стоит оглянуться на некоторые характерные особенности рыночной турбулентности. На рынке наблюдались значительные движения по всем активам, и вместо того, чтобы комментировать последовательность событий, приведших к 5 августа, мы попытаемся выделить наши основные выводы из этой выдающейся недели.Рынок краткосрочных ставок по-прежнему в полной мере учитывает рецессию (и существует риск разворота позиций, если данные не будут соответствовать).

Одним из наиболее точных индикаторов рецессии в мире краткосрочных ставок, на наш взгляд, является количество снижений ставок, ожидаемых в самом ближайшем будущем (6 месяцев). Для наступления рецессии этот индикатор должен достигнуть 1%, и в прошлую пятницу он достиг порога рецессии. По состоянию на закрытие понедельника рынок ожидал 136 б.п. снижения ставок в течение следующих 6 месяцев, что находится далеко за рецессионным порогом. Несмотря на то, что рыночные оценки с тех пор поутихли, текущее значение в 113 б.п. все еще находится на уровне рецессии. Рынки STIRT не ждут, когда это станет известно, и это очень похоже на перебор, если экономические данные не совпадут с ожиданиями. Коррекция в ценообразовании ставок должна привести к росту волатильности.

Краткосрочные ставки теперь полностью учитывают рецессию.

Даже если рынки ставок окажутся правы и ставки пойдут вниз, волатильность, скорее всего, возрастет/останется высокой, поскольку теперь у ставок есть больше возможностей для движения (см. правый график выше). Спред между максимальной и минимальной ставкой SOFR на ближайшие два года растет, и что бы ни означал пут ФРС для рынков акций, по нашему мнению, он указывает на повышенную волатильность ставок.

VIX выше 65 имеет смысл — если вы считаете, что повторение 1987 года вполне возможно.

Мы ожидали, что волатильность в конечном итоге будет расти, но то, что во время европейской сессии VIX поднялся выше 60, было просто невероятно. Мы признали, что за последние несколько кварталов накопились керри-трейды и короткие позиции по волатильности, а также обратили внимание на риски ликвидности от алгоритмического маркет-мейкинга, но масштаб этого движения все равно шокировал.

Перенос волатильности из Японии в США.

Корреляция между облигациями и акциями снова стала отрицательной, а иена > золота

После длительного периода, когда облигации и акции двигались вместе, мы наконец-то видим, как облигации выступают в роли диверсификаторов во время снижения акций — это говорит о том, что участники рынка гораздо меньше беспокоятся об инфляции и скорее обеспокоены значительным замедлением роста. На прошлой неделе мы обратили внимание на то, что всего за два дня краткосрочные ставки в США перешли от ценообразования на мягкую посадку к ценообразованию на рецессию.

Облигации возвращаются (но не слишком ли рано?).

Последняя особенность распродажи, которую мы хотели бы отметить, — это корреляция между ценой иены и ценой золота. При снижении реальных ставок можно было бы ожидать, что и золото, и доллар упадут (а иена вырастет). Однако по мере того, как индекс VIX начал расти, золото также начало снижаться, в то время как иена продолжала расти. Мы считаем, что такая корреляция возникла из-за разницы в позиционировании по этим двум активам. В то время как золото пользовалось большим спросом, короткие позиции по иене были одной из самых прибыльных сделок в 1П24. Мы ожидаем, что в конечном итоге ценовые тренды сблизятся, когда позиционирование перестанет быть фактором.