- #1

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Один фактор все больше определяет развитие рынка: ликвидность.

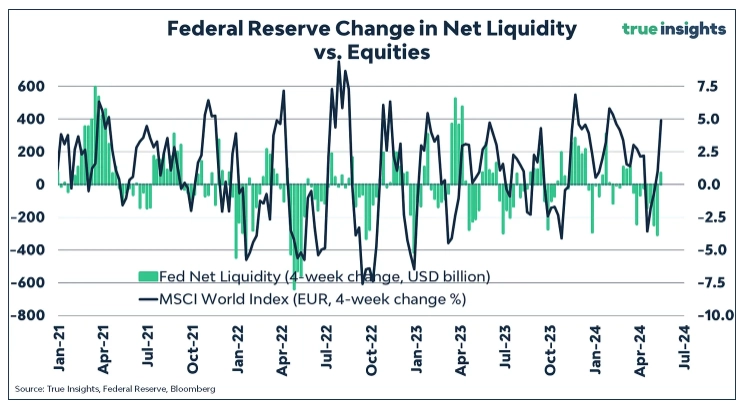

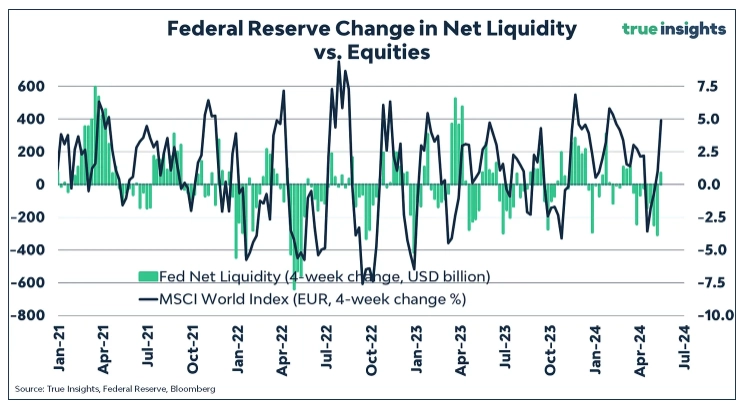

В качестве иллюстрации ниже показано 4-недельное изменение чистой ликвидности ФРС (баланс ФРС - общий счет казначейства - обратное РЕПО) в сравнении с 4-недельным изменением индекса MSCI World.

ФРС - не единственный поставщик ликвидности.

Корреляция между изменениями баланса центрального банка Китая и изменениями цен большинства классов активов, а не только акций, также высока.

Это означает, что прогнозирование направления движения ликвидности необходимо для того, чтобы предсказать, куда двинутся рынки в следующий момент.

И я считаю, что они пойдут вверх! Несмотря на три разочаровывающих отчета по инфляции, председатель ФРС Пауэлл держал дверь для снижения ставок открытой, делая такие заявления, как:

ЕЦБ, который начал повышать ставки последний и еще больше отстал от кривой, прежде чем принять меры, хочет пойти дальше. Выступая в Дублине, главный экономист ЕЦБ Филипп Лейн сказал:

"Слишком долгое сдерживание ставок может привести к тому, что инфляция окажется ниже целевого уровня в среднесрочной перспективе". И,

"Это потребует корректирующих действий путем последующего ускорения снижения ставок, которое может даже потребовать снижения до уровней ниже нейтрального".

Если внимательно проанализировать эти предложения, можно извлечь довольно много информации. Во-первых, несмотря на резкий скачок цен, вызванный экстремальной фискальной и монетарной политикой, не ждите от ЕЦБ снисхождения к вашей потере покупательной способности. ЕЦБ опасается, что инфляция опустится ниже "священных" 2%. Это трудно обосновать после достаточно травмирующего инфляционного опыта. Наконец, Лейн явно намекает на то, что ЕЦБ без колебаний вернет ставки на очень низкий уровень, если инфляция упадет ниже 2%.

Помимо этих примеров, существует бесчисленное множество выступлений, заявлений и интервью, в которых руководители центральных банков ясно дают понять, что баланс центрального банка должен оставаться большим.

Правительства увеличивают ликвидность. От Соединенных Штатов, Франции и Италии до Китая поступают многочисленные сообщения о том, что бюджетные дефициты будут продолжать расти. И это в период положительного экономического роста. Контрциклическая фискальная политика действительно умерла! Например, Бюджетное управление Конгресса США прогнозирует, что в ближайшее десятилетие дефицит бюджета США не опустится ниже 5% ВВП. Это также означает увеличение ликвидности за счет фискальных стимулов, особенно если учесть, что ФРС, скорее всего, монетизирует значительную часть этих новых долгов.

Причина, по которой центральные банки придерживаются инфляции в 2%, а возможно, и выше, заключается в устойчивости долга. При низких процентных ставках и положительной инфляции правительства и центральные банки будут пытаться растянуть экономическую модель, ориентированную на рост, как можно дольше. Это будет иметь серьезные последствия, заставляя инвесторов корректировать свою инвестиционную политику и структуру активов.

Эти графики заставят инвесторов отказаться от диверсификации облигаций. Подумайте, например, о процессе построения стратегического портфеля профессиональными инвесторами, который часто определяется на основе некой модели средней дисперсии. Представьте себе, как повышение волатильности и снижение диверсификации повлияют на стратегический вес облигаций?

Один фактор все больше определяет развитие рынка: ликвидность.

В качестве иллюстрации ниже показано 4-недельное изменение чистой ликвидности ФРС (баланс ФРС - общий счет казначейства - обратное РЕПО) в сравнении с 4-недельным изменением индекса MSCI World.

ФРС - не единственный поставщик ликвидности.

Корреляция между изменениями баланса центрального банка Китая и изменениями цен большинства классов активов, а не только акций, также высока.

Это означает, что прогнозирование направления движения ликвидности необходимо для того, чтобы предсказать, куда двинутся рынки в следующий момент.

И я считаю, что они пойдут вверх! Несмотря на три разочаровывающих отчета по инфляции, председатель ФРС Пауэлл держал дверь для снижения ставок открытой, делая такие заявления, как:

- Ставки ФРС ограничительны.

- Инфляция значительно снизилась, что позволяет нам снова взглянуть на обе части мандата.

- Повышение ставок очень маловероятно.

ЕЦБ, который начал повышать ставки последний и еще больше отстал от кривой, прежде чем принять меры, хочет пойти дальше. Выступая в Дублине, главный экономист ЕЦБ Филипп Лейн сказал:

"Слишком долгое сдерживание ставок может привести к тому, что инфляция окажется ниже целевого уровня в среднесрочной перспективе". И,

"Это потребует корректирующих действий путем последующего ускорения снижения ставок, которое может даже потребовать снижения до уровней ниже нейтрального".

Если внимательно проанализировать эти предложения, можно извлечь довольно много информации. Во-первых, несмотря на резкий скачок цен, вызванный экстремальной фискальной и монетарной политикой, не ждите от ЕЦБ снисхождения к вашей потере покупательной способности. ЕЦБ опасается, что инфляция опустится ниже "священных" 2%. Это трудно обосновать после достаточно травмирующего инфляционного опыта. Наконец, Лейн явно намекает на то, что ЕЦБ без колебаний вернет ставки на очень низкий уровень, если инфляция упадет ниже 2%.

Помимо этих примеров, существует бесчисленное множество выступлений, заявлений и интервью, в которых руководители центральных банков ясно дают понять, что баланс центрального банка должен оставаться большим.

Правительства увеличивают ликвидность. От Соединенных Штатов, Франции и Италии до Китая поступают многочисленные сообщения о том, что бюджетные дефициты будут продолжать расти. И это в период положительного экономического роста. Контрциклическая фискальная политика действительно умерла! Например, Бюджетное управление Конгресса США прогнозирует, что в ближайшее десятилетие дефицит бюджета США не опустится ниже 5% ВВП. Это также означает увеличение ликвидности за счет фискальных стимулов, особенно если учесть, что ФРС, скорее всего, монетизирует значительную часть этих новых долгов.

Причина, по которой центральные банки придерживаются инфляции в 2%, а возможно, и выше, заключается в устойчивости долга. При низких процентных ставках и положительной инфляции правительства и центральные банки будут пытаться растянуть экономическую модель, ориентированную на рост, как можно дольше. Это будет иметь серьезные последствия, заставляя инвесторов корректировать свою инвестиционную политику и структуру активов.

- Снижение потенциального роста означает увеличение долга

- Больший долг означает низкие процентные ставки

- Более низкие процентные ставки означают более низкую доходность облигаций

- Больший долг означает более высокую волатильность облигаций

- Больший долг означает меньшие преимущества диверсификации с акциями, поскольку облигации будут считаться более рискованными по своей сути.

Эти графики заставят инвесторов отказаться от диверсификации облигаций. Подумайте, например, о процессе построения стратегического портфеля профессиональными инвесторами, который часто определяется на основе некой модели средней дисперсии. Представьте себе, как повышение волатильности и снижение диверсификации повлияют на стратегический вес облигаций?

Последнее редактирование модератором: