- #1

Перед тем как вы погрузитесь в изучение статьи, обратите внимание на тот факт что всё упомянутое в ней не является финансовой рекомендацией для принятие более взвешенного решения просьба провести свое собственное исследование.

Эта среда с низкой ликвидностью идеально подходит для выявления long позиций с использованием кредитного плеча, которые могут быть ликвидированы. 4 июля, был зафиксирован наибольший долларовый объём ликвидаций криптовалюты за один день с момента краха FTX.

На момент написания Ethereum торгуется ниже, чем когда было объявлено об одобрении ETF. Имеет ли это фундаментальный смысл? Нет. На наш взгляд, это просто результат позиционирования, низкой ликвидности и ликвидаций.

Движение вызвано целенаправленной ликвидацией позиций на рынке в праздничный день, частью сезонности лета в криптовалютах и возможностью накопить больше монет перед запуском ETF позже этим летом.

Фондовые рынки торгуются на рекордных уровнях, и мы все еще не видели следующих катализаторов, которые мы бы искали, чтобы снять некоторый риск с рынка или объявить конец бычьему рынку:

В целом, выбор времени на рынке, вероятно, является более значимым компонентом общей прибыли и убытков, чем выбор рынка, но это близко. Вам все равно нужно выбрать правильные монеты.

Давайте оценим этот крипто «цикл» и углубимся в то, что доминирует в настроениях и активности рынка.

Общая рыночная капитализация криптовалют по данным CoinGecko составляет 2,2 триллиона долларов. Bitcoin составляет ~51% от этой суммы, Ethereum — 17%, а BNB и SOL вместе — еще 6%. Четыре крупнейших токена Layer 1 (включая Bitcoin) составляют 74% рыночной капитализации криптовалют, а категория Layer 1 в целом — 77%. С учётом рыночной капитализации стейблкоинов в 160 миллиардов долларов и исключением двойного учёта stETH (~30 миллиардов долларов), можно сделать вывод, что все остальные токены составляют лишь ~15% (~330 миллиардов долларов) от общей рыночной капитализации криптовалют.

На сегодняшний день существует 76 токенов с рыночной капитализацией более 1 миллиарда долларов и 375 токенов с капитализацией более 100 миллионов долларов.

Общая рыночная капитализация DeFi токенов составляет около 50 миллиардов долларов. Общая капитализация мемкоинов — около 43 миллиардов долларов. GameFi — около 15 миллиардов долларов.

Почему это важно? Это говорит нам о том, что экономика токенов по-прежнему относительно мала за пределами L1 и стейблкоинов. Вся ценность сегодня сосредоточена на Layer 1.

Есть несколько способов интерпретировать это:

1. Рынок еще не готов к токенам приложений

Существуют подлинные структурные причины, по которым традиционные фонды не инвестируют в токены, включая налоги, безопасность и отсутствие инфраструктуры. По этой причине в криптоэкосистеме циркулирует гораздо меньше капитала от фондов, не являющихся крипто-нативными. Институты только сейчас начинают поддерживать криптовалюту в значительных масштабах, и этот процесс будет постепенно распространяться от Bitcoin и Ethereum к криптоприложениям.

2: Отсутствие распределения ценности токенов является основным препятствием

Мы много раз обсуждали регуляторные препятствия на DeFi Ed, поэтому не будем углубляться в них здесь, но распределение денежного потока через токены может создать юридические проблемы для протоколов. Без широко принятого механизма распределения ценности существует мало причин для фондов вмешиваться и покупать токены, как они это делают с традиционными активами. Помните, что активы с денежным потоком торгуются на основе их будущих денежных потоков. Если здоровая компания зарабатывает 100 миллионов долларов в год, и вы можете купить её за 1 миллион долларов, вы бы купили её? Вероятно! Что если та же компания будет стоить вам 10 миллиардов долларов? Теперь ответ «зависит» от роста/риска. Акции — это проверенный, испытанный инструмент формирования капитала. Он существует сотни лет.

Токены — это совершенно новые способы захвата и распределения ценности. Токены децентрализованных приложений/протоколов, генерирующих прибыль, сегодня (справедливо) дисконтированы из-за риска никогда не быть способными распределить какую-либо ценность. Это означает, что даже уставший DeFi-протокол, как Aave (~40 миллионов долларов дохода за последние 12 месяцев), имеет риск, сравнимый со стартапом.

3: Токены ничего не стоят и являются полностью спекулятивными

Это аргумент «каждая монета — мемкоин». Аргумент о том, что крипто — это просто одно большое казино, и единственное реальное применение — это спекуляции на различных видах монет. Bitcoin — это самая большая мем всех времен.

Вот где этот аргумент проваливается. Люди спекулируют на том, что проекты действительно смогут что-то доставить ценное. Все нарративы и темы в крипто начинаются с проекта, который делает ранних держателей богатыми. Хотя Bitcoin мог быть основан на убеждении, он выполнил своё обещание — он работает как децентрализованные деньги. Ethereum и Solana предоставили блокчейн, на котором можно строить приложения. Uniswap, Aave, Maker предоставили технологии децентрализованных финансов. Источник спекуляций в том, что люди хотят, чтобы проекты выполняли свои обещания.

Ответ здесь довольно прост.

Альты, к которым мы давно присматривались, торгуются по привлекательным оценкам (наконец-то).

Blackrock

Знаете ли вы, что Ethereum получит спотовые ETF в США? Аналитики ожидают, что они начнут торговаться где-то в июле. ETH — наша самая большая добавка на сегодняшнем падении и по-прежнему наша самая крупная позиция. Мы продолжаем ожидать новых максимумов в этом цикле благодаря потокам. Хотя сначала мы можем недолго поторговать в верхнем диапазоне $2,xxx.

Фундаментальные / DeFi / RWA

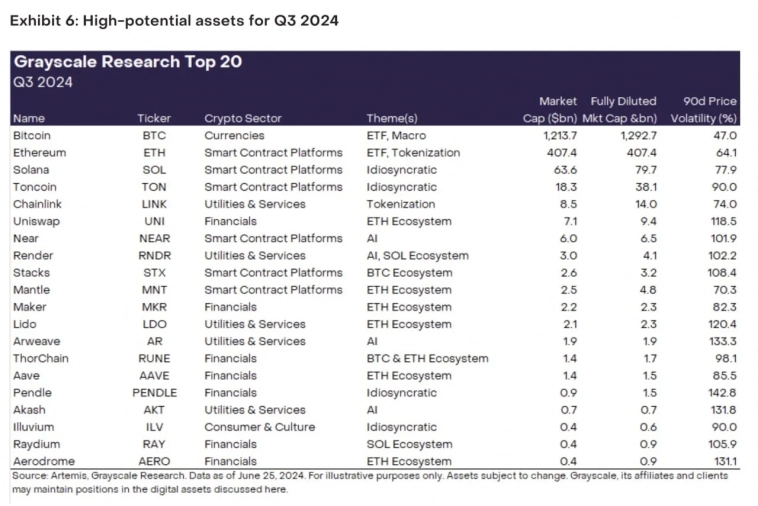

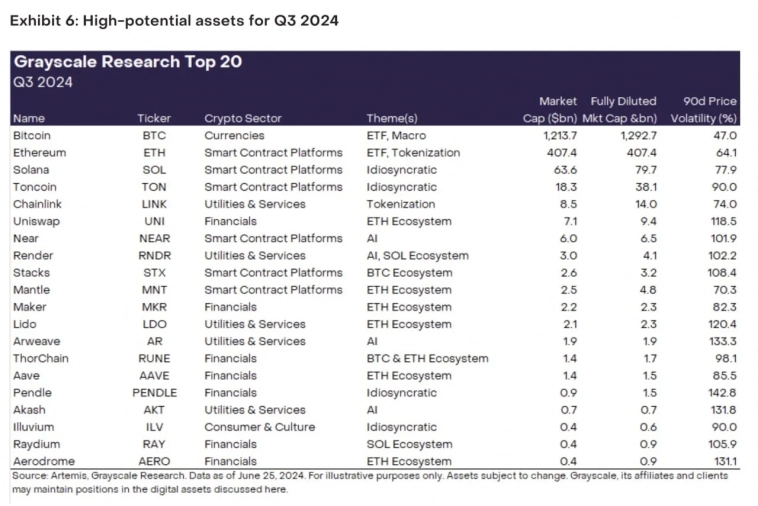

В исследовательском отчете Grayscale показано, какие монеты институциональные инвесторы считают выгодными для инвестиций.

Мы пропускаем BTC и SOL (если вы хотите владеть SOL, вам следовало купить у FTX estate примерно за $65). Есть некоторые альткоины, к которым мы просто не притрагиваемся. Хороший пример — Lido LDO: теперь под регуляторным давлением, явный конкурент как Coinbase, так и Blackrock ETF для стейкинга Ether в будущем, и он потерял раннюю привлекательность из-за своего монопольного статуса.

Но другие альткоины с потенциалом считаться серьезной технологией или серьезными финансовыми монетами могут привлечь внимание профессиональных инвесторов, возвращающихся в крипто по мере того, как оно достигает восприятия легитимности в финансовых и регуляторных кругах.

Доход

После того как первые дебаты на президентских выборах привели к смещению шансов в сторону кандидата от республиканцев Дональда Трампа, рынки могут обратить внимание на то, какие токены могут выиграть от более мягкого режима регулирования, позволяющего делиться доходами с держателями токенов.

Мы считаем, что биржи — это лучшие протоколы DeFi, подходящие для этого. Помимо UNI, мы бы рассмотрели SNX и Hyperliquid (у нас есть доступ к этому токену через выращивание очков) как хорошо позиционированные для использования преимуществ этой мета-системы.

Краткий вывод: мы все еще бычим настроены, накапливаем, а не продаем. Если есть альткоины, которые вы исследовали и ждали, чтобы купить, скорее всего, вы не ошибетесь, разместив биды ниже текущего рынка и/или применяя стратегию DCA в течение следующих 1-2 недель. Не подвергайтесь ликвидации, выживите до ноября.

Эта среда с низкой ликвидностью идеально подходит для выявления long позиций с использованием кредитного плеча, которые могут быть ликвидированы. 4 июля, был зафиксирован наибольший долларовый объём ликвидаций криптовалюты за один день с момента краха FTX.

На момент написания Ethereum торгуется ниже, чем когда было объявлено об одобрении ETF. Имеет ли это фундаментальный смысл? Нет. На наш взгляд, это просто результат позиционирования, низкой ликвидности и ликвидаций.

Движение вызвано целенаправленной ликвидацией позиций на рынке в праздничный день, частью сезонности лета в криптовалютах и возможностью накопить больше монет перед запуском ETF позже этим летом.

Фондовые рынки торгуются на рекордных уровнях, и мы все еще не видели следующих катализаторов, которые мы бы искали, чтобы снять некоторый риск с рынка или объявить конец бычьему рынку:

- Первое снижение ставки ФРС

- Президентские выборы в США

- Распределение активов FTX кредиторам

- Устойчивый интерес со стороны розничных инвесторов, включая «женщин в крипто»

- Переоцененные активы (например, 3AC платит ~5 млн долларов за NFT в виде «гуся»)

В целом, выбор времени на рынке, вероятно, является более значимым компонентом общей прибыли и убытков, чем выбор рынка, но это близко. Вам все равно нужно выбрать правильные монеты.

Давайте оценим этот крипто «цикл» и углубимся в то, что доминирует в настроениях и активности рынка.

Криптовалюта в цифрах

Общая рыночная капитализация криптовалют по данным CoinGecko составляет 2,2 триллиона долларов. Bitcoin составляет ~51% от этой суммы, Ethereum — 17%, а BNB и SOL вместе — еще 6%. Четыре крупнейших токена Layer 1 (включая Bitcoin) составляют 74% рыночной капитализации криптовалют, а категория Layer 1 в целом — 77%. С учётом рыночной капитализации стейблкоинов в 160 миллиардов долларов и исключением двойного учёта stETH (~30 миллиардов долларов), можно сделать вывод, что все остальные токены составляют лишь ~15% (~330 миллиардов долларов) от общей рыночной капитализации криптовалют.

На сегодняшний день существует 76 токенов с рыночной капитализацией более 1 миллиарда долларов и 375 токенов с капитализацией более 100 миллионов долларов.

Общая рыночная капитализация DeFi токенов составляет около 50 миллиардов долларов. Общая капитализация мемкоинов — около 43 миллиардов долларов. GameFi — около 15 миллиардов долларов.

Почему это важно? Это говорит нам о том, что экономика токенов по-прежнему относительно мала за пределами L1 и стейблкоинов. Вся ценность сегодня сосредоточена на Layer 1.

Есть несколько способов интерпретировать это:

- Рынок не догнал токены для приложений

- Отсутствие распределения ценности токенов является основным препятствием

- Токены ничего не стоят и являются полностью спекулятивными

1. Рынок еще не готов к токенам приложений

Существуют подлинные структурные причины, по которым традиционные фонды не инвестируют в токены, включая налоги, безопасность и отсутствие инфраструктуры. По этой причине в криптоэкосистеме циркулирует гораздо меньше капитала от фондов, не являющихся крипто-нативными. Институты только сейчас начинают поддерживать криптовалюту в значительных масштабах, и этот процесс будет постепенно распространяться от Bitcoin и Ethereum к криптоприложениям.

2: Отсутствие распределения ценности токенов является основным препятствием

Мы много раз обсуждали регуляторные препятствия на DeFi Ed, поэтому не будем углубляться в них здесь, но распределение денежного потока через токены может создать юридические проблемы для протоколов. Без широко принятого механизма распределения ценности существует мало причин для фондов вмешиваться и покупать токены, как они это делают с традиционными активами. Помните, что активы с денежным потоком торгуются на основе их будущих денежных потоков. Если здоровая компания зарабатывает 100 миллионов долларов в год, и вы можете купить её за 1 миллион долларов, вы бы купили её? Вероятно! Что если та же компания будет стоить вам 10 миллиардов долларов? Теперь ответ «зависит» от роста/риска. Акции — это проверенный, испытанный инструмент формирования капитала. Он существует сотни лет.

Токены — это совершенно новые способы захвата и распределения ценности. Токены децентрализованных приложений/протоколов, генерирующих прибыль, сегодня (справедливо) дисконтированы из-за риска никогда не быть способными распределить какую-либо ценность. Это означает, что даже уставший DeFi-протокол, как Aave (~40 миллионов долларов дохода за последние 12 месяцев), имеет риск, сравнимый со стартапом.

3: Токены ничего не стоят и являются полностью спекулятивными

Это аргумент «каждая монета — мемкоин». Аргумент о том, что крипто — это просто одно большое казино, и единственное реальное применение — это спекуляции на различных видах монет. Bitcoin — это самая большая мем всех времен.

Вот где этот аргумент проваливается. Люди спекулируют на том, что проекты действительно смогут что-то доставить ценное. Все нарративы и темы в крипто начинаются с проекта, который делает ранних держателей богатыми. Хотя Bitcoin мог быть основан на убеждении, он выполнил своё обещание — он работает как децентрализованные деньги. Ethereum и Solana предоставили блокчейн, на котором можно строить приложения. Uniswap, Aave, Maker предоставили технологии децентрализованных финансов. Источник спекуляций в том, что люди хотят, чтобы проекты выполняли свои обещания.

Как это реализовать

Ответ здесь довольно прост.

- Значительная экспозиция к институциональным активам (Bitcoin, Ethereum), которые доказали, что являются наиболее востребованными активами на рынке.

- Легкая экспозиция к спекулятивным рынкам (мемкоины, yield farms и т.д.), чтобы оставаться в курсе энергии, движущей большую часть рынка сегодня.

- Понимание основной технологии, в подготовке к более свободному крипторынку (чем мы и занимаемся в DeFi Education).

Альты, к которым мы давно присматривались, торгуются по привлекательным оценкам (наконец-то).

Blackrock

Знаете ли вы, что Ethereum получит спотовые ETF в США? Аналитики ожидают, что они начнут торговаться где-то в июле. ETH — наша самая большая добавка на сегодняшнем падении и по-прежнему наша самая крупная позиция. Мы продолжаем ожидать новых максимумов в этом цикле благодаря потокам. Хотя сначала мы можем недолго поторговать в верхнем диапазоне $2,xxx.

Фундаментальные / DeFi / RWA

В исследовательском отчете Grayscale показано, какие монеты институциональные инвесторы считают выгодными для инвестиций.

Мы пропускаем BTC и SOL (если вы хотите владеть SOL, вам следовало купить у FTX estate примерно за $65). Есть некоторые альткоины, к которым мы просто не притрагиваемся. Хороший пример — Lido LDO: теперь под регуляторным давлением, явный конкурент как Coinbase, так и Blackrock ETF для стейкинга Ether в будущем, и он потерял раннюю привлекательность из-за своего монопольного статуса.

Но другие альткоины с потенциалом считаться серьезной технологией или серьезными финансовыми монетами могут привлечь внимание профессиональных инвесторов, возвращающихся в крипто по мере того, как оно достигает восприятия легитимности в финансовых и регуляторных кругах.

Доход

После того как первые дебаты на президентских выборах привели к смещению шансов в сторону кандидата от республиканцев Дональда Трампа, рынки могут обратить внимание на то, какие токены могут выиграть от более мягкого режима регулирования, позволяющего делиться доходами с держателями токенов.

Мы считаем, что биржи — это лучшие протоколы DeFi, подходящие для этого. Помимо UNI, мы бы рассмотрели SNX и Hyperliquid (у нас есть доступ к этому токену через выращивание очков) как хорошо позиционированные для использования преимуществ этой мета-системы.

Краткий вывод: мы все еще бычим настроены, накапливаем, а не продаем. Если есть альткоины, которые вы исследовали и ждали, чтобы купить, скорее всего, вы не ошибетесь, разместив биды ниже текущего рынка и/или применяя стратегию DCA в течение следующих 1-2 недель. Не подвергайтесь ликвидации, выживите до ноября.

Последнее редактирование модератором: